Americký dolar opět oslabuje poté, co Federální rezervní systém snížil úrokové sazby

- Vrátit se zpět na blog

- Latest

Dolar oslabil vůči většině ostatních měn poté, co Federální rezervní systém minulý týden nesplnil očekávání trhu ohledně „jestřábího snížení“ úrokových sazeb.

Zasedání centrálních bank v tomto týdnu by měla podtrhnout rostoucí rozdíly v měnové politice v hlavních ekonomických oblastech. Zatímco Fed pokračuje ve snižování sazeb, Bank of Japan by měla v pátek sazby zvýšit. Ve čtvrtek ECB sazby ponechá beze změny a Bank of England je sníží. Dočkáme se také zveřejnění důležitých ekonomických údajů z USA, počínaje opožděnou listopadovou zprávou o zaměstnanosti v úterý a konče listopadovou zprávou o inflaci ve čtvrtek.

CZK

Česká koruna byla minulý týden pod mírným tlakem a kurz EUR/CZK se vrátil na úroveň 24,3. Ekonomických údajů bylo mnoho, ale většina z nich nebyla nijak zvlášť významná. Průmyslová produkce se v říjnu ukázala být o něco robustnější, než se očekávalo. Revidovaná inflace potvrdila nízkou úroveň 2,1 % v listopadu. Index dovozních cen mezitím klesl na nejnižší úroveň od února 2022.

Poslední signály členů rady ČNB byly smíšené, Jan Kubíček naznačil, že podle něj bude příští změna sazeb spíše zvýšením než snížením, ale že sázky trhu na zvýšení sazeb by mohly být „trochu předčasné“. Jakub Seidler mezitím zdůraznil potřebu flexibility. Do budoucna se zdá, že sazby zůstanou prozatím beze změny. Výhled koruny bude do jisté míry záviset na tom, co data řeknou o směru a rozsahu další možné změny.

EUR

Nedávné komentáře představitelů ECB, zejména Isabel Schnabelové, potvrzují náš názor, že cyklus snižování sazeb banky skončil a dalším krokem bude spíše zvýšení než snížení sazeb. I když je ještě příliš brzy na to, aby Rada guvernérů tuto možnost výslovně zmínila, domníváme se, že čtvrteční zasedání bude mít optimistický tón, pokud jde o výhled růstu – Lagardeová minulý týden fakticky potvrdila, že ve čtvrtek budou zvýšeny prognózy růstu.

Očekáváme, že PMI za tento týden podpoří tento jestřábí signál tím, že potvrdí, že ekonomika eurozóny zůstává překvapivě odolná. V důsledku toho se rozdíl v krátkodobých sazbách na obou stranách Atlantiku rychle zmenšuje. To spolu s nástupem aktiv eurozóny jako alternativy k americkému dolaru by mělo zůstat střednědobým pozitivním faktorem pro společnou měnu.

USD

Nejistota ohledně stavu americké ekonomiky by se měla tento týden do značné míry rozptýlit. Úterní zpráva o vývoji zaměstnanosti mimo zemědělství by měla ukázat, že trh práce stále vytváří nová pracovní místa, a to navzdory pesimistickým komentářům Powella na tiskové konferenci po zasedání Fedu minulý týden. Zpráva o indexu spotřebitelských cen za listopad bude ve skutečnosti pokrývat dva měsíce růstu cen, protože data za říjen byla poprvé v historii zrušena.

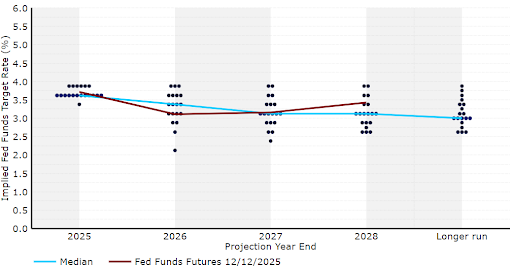

Ačkoli se očekává, že údaje z tohoto týdne ukážou, že nedošlo k žádnému dalšímu pokroku ve snižování inflace v USA na cílovou úroveň Fedu, rozptyl předpovědí je kvůli nejistotě neobvykle velký. Jak jsme předpokládali, minulý týden zveřejněný „dot plot“ předpovědí úrokových sazeb ukázal pouze jedno další snížení v roce 2026, i když rozdíl mezi zastánci tvrdé a měkké politiky snad nikdy nebyl tak velký. Do konce týdne bychom měli mít mnohem jasnější představu o stavu konkurenčních cílů Fedu – nízké inflaci a plné zaměstnanosti – při vstupu do roku 2026.

Graf 1: Bodový graf FOMC [prosinec 2025]