Nevýrazné údaje o nezaměstnanosti v USA oslabují dolar

- Vrátit se zpět na blog

- Latest

Záplava zpráv o americkém trhu práce vyšla minulý týden o něco hůře, než se očekávalo, včetně důležitých dat vytvořených míst za měsíc červen. Data nelze označit za slabá a ve skutečnosti výnosy dluhopisů v USA pokračovaly v průběhu týdne výše, ale devizové trhy to braly jako znamení, že nedávné oživení dolaru bylo možná přehnané a někteří spekulanti obrátily směr. Vítězem týdne se stal japonský jen, který prudce poskočil, i když se měny rozvíjejících se trhů vyprodávaly, což je známkou toho, že nejoblíbenější obchody roku narážejí na protivítr a pozice obchodníků kulminují.

CZK

Česká koruna zakončila týden vůči euru níže. Před návratem zpět se pár EUR/CZK v pátek ráno obchodoval relativně blízko psychologické úrovně 24,00. Makroekonomické údaje však byly smíšené. Údaje o průmyslové výrobě byly pozitivní a ukázaly nárůst o 1,6 % oproti předchozímu měsíci díky síle automobilového průmyslu. Dopředné údaje PMI ve výrobě za červen však nebyly optimistické, protože vyšli 50 (tato hodnota odděluje kontrakci od expanze), což je nejnižší úroveň od května 2020 (40,8). Údaje o maloobchodních tržbách nadále poukazují na slabé spotřebitelské výdaje v Česku, ale vítáme 0,5% nárůst indexu po třech po sobě jdoucích měsících poklesu.

Přes poměrně nabitý domácí kalendář v posledních dnech se koruna inspirovala především zprávami zvenčí. Nárůst EUR/USD pomohl omezit týdenní ztrátu měny vůči euru. Výhledově se budeme nadále zaměřovat na vnější údaje, ale ve čtvrtek bude pozornost trhu zaměřena na domácí zprávy díky inflačnímu číslu z České republiky. Růst spotřebitelských cen by měl v červnu klesnout na jednociferné hodnoty z květnových 11,1 %, což by znamenalo symbolický průlom v boji země s inflací. Pokud se tak stane, ČNB by mohla začít uvažovat o obrácení své rétoriky – zvláště když se zdá, že severní soused, Polsko, se blíží snížení sazeb.

EUR

Květnové maloobchodní tržby a revize předběžného PMI za červen byly mírně horší, než se očekávalo, což opět přispělo k temným mrakům, které se začaly shromažďovat nad ekonomikou eurozóny. První z nich nezaznamenala měsíční růst od ledna (0 % v květnu), zatímco druhá se poprvé od prosince propadla pod úroveň 50, což v červnu naznačuje kontrakci (49,9). Euro na to zatím nereagovalo a my si myslíme, že kolem možného čínského růstu zůstává stále příliš pesimismu, který nadále považujeme za pozitivná pro erozónu.

Obrázek 2: Maloobchodní tržby v eurozóně (2022 – 2023)

Zdroj: Refinitiv Datastream Datum: 10/07/2023

Tento týden je z hlediska údajů z eurozóny nevýrazný. Ať už je to v dobrém, nebo ve zlém. Mezi dneškem a zasedáním ECB (27.7.) nebude zveřejněno mnoho důležitých informací, takže projevy centrálních bankéřů a možná i zápis z červnového zasedání Rady guvernérů ve čtvrtek poskytnou důležitý pohled na euro.

USD

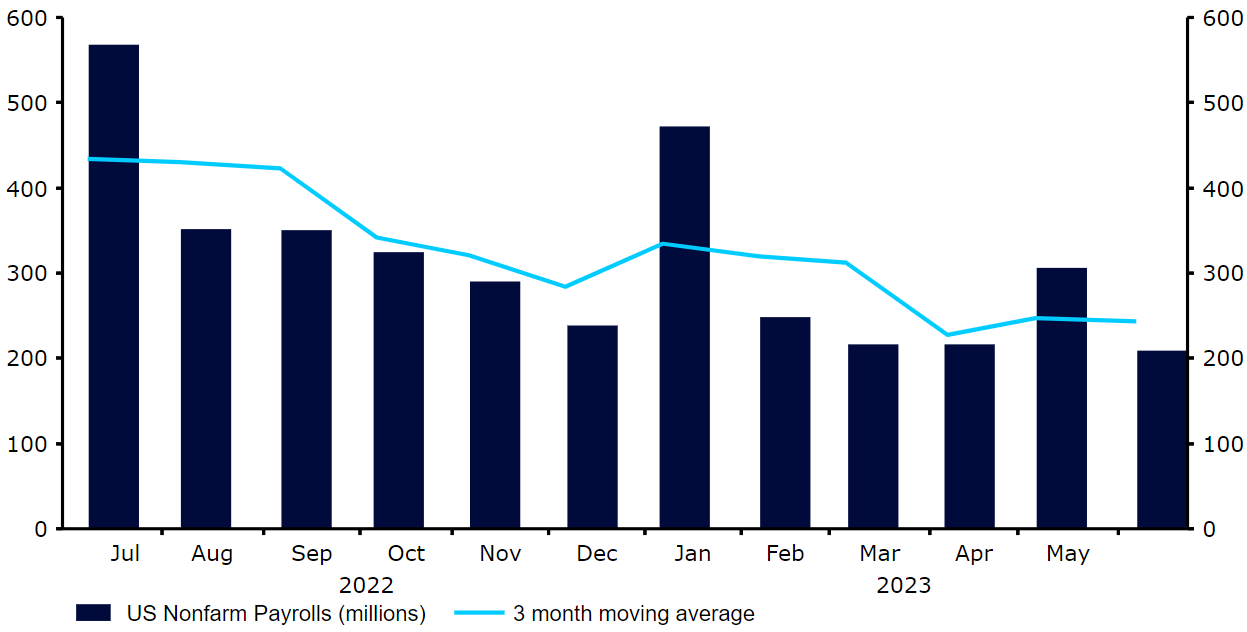

Zpráva o červnových mzdách byla smíšená. Průzkum podniků naznačoval určité oslabení tempa nových pracovních míst (první negativní překvapení ve srovnání s konsensem agentury Reuters za více než rok) a mírné zvýšení mezd, zatímco v segmentu domácností vykazoval (stále) nižší nezaměstnanost. Tato, ani jiná nedávná data nejsou v rozporu s názorem, že Federální rezervní systém zvýší sazby později v tomto měsíci, což je krok, který teď trhy naceňují s 90% pravděpodobností. Výhled úrovně sazeb na další období je nejasný. Trhy si nejsou jisté kvůli možnosti druhého zvýšení o 25 bazických bodů na listopadovém zasedání Fedu.

Obrázek 2: Vytvořená pracovní místa v USA (2022–2023)

Zdroj: Refinitiv Datastream Datum: 10. 7. 2023

Tento týden se opět zaměříme na inflaci. Trhy jsou přesvědčeny, že červnová inflační zpráva ukáže pokračování trendu zmírňování v klíčovém jádrovém subindexu. Vzhledem k významným výprodejům, které jsme nedávno viděli na trzích s pevným výnosem, může mít holubičí překvapení větší dopad jak na tyto trhy, tak na americký dolar.